快讯

母婴行业观察

热文

前三季净利大涨仍换帅?中顺洁柔的转型焦虑与破局尝试

2025-12-16 11:14

母婴日报 | 双11全网电商销售额约16950亿;传唯品会拟赴港二次上市;孩子王等企业发起《南京都市圈跨区域异地异店退换货倡议》

2025-11-14 10:28

卫品行业 “安全升级潮” 来袭!新旧国标对比,从原料管控到检测方式都变了

2025-12-23 11:45

透过连锁品牌贝瑞佳发展,来看普惠型月子中心的市场机会

导读:近年来,受二孩、三孩政策全面开放影响下,月子中心不断破土而出,服务内容也由最初的产妇护理拓展至婴儿护理、科学膳食、产后恢复等多方面的专业高端服务,行业竞争日趋激烈。在此背景下,面向中低端市场的贝瑞佳在服务上有何不同?相较台湾成熟的月子市场,我们的差距又在哪里?

作者:月子与产康

贝瑞佳定位中低端,多元化产业链布局

贝瑞佳月子中心隶属于上海贝瑞佳母婴专护服务股份有限公司,公司以月子会所运营为核心,并开展了产后修复、儿童摄影、住家月嫂等多种服务,目前旗下拥有贝瑞佳、悦悦满、琅悦等月子会所连锁品牌,全面覆盖中高端目标客户群及普通消费者。此外,天眼查数据显示,2015年9月贝瑞佳母婴获得东证创新、天力投资的股权融资。在营销推广上,2020年贝瑞佳还全新部署的线上渠道,比如抖音号、视频号专属视频。

2010年,贝瑞佳在上海静安区开设了“琅悦品牌月子会所” ;2011年,贝瑞佳同样在上海开设了第二家“悦悦满品牌月子会所”;2013年8月,贝瑞佳全面开展品牌加盟业务进行品牌扩张,而在这一时期行业中各品牌月子中心的服务同质化严重,不少月子中心开始积极寻求差异化发展道路,贝瑞佳也开始探索产后修复、婴童摄影、住家月嫂等业务,以提高月子中心盈利能力,增加客户生命周期。2007年成立的爱帝宫业务更是涉及母婴专业护理、中医调理、膳食营养、婴儿智力开发、产后修复等八大服务,但是定价也更高。

相较定位高端的月子品牌爱帝宫、优艾贝、馨月汇而言,贝瑞佳主打中低端市场,套餐价位区间位于 40000-60000元之间。而爱帝宫套餐价位在6-36万之间,最低套餐价在近6万元,馨月汇月子中心套餐价则定位在8-27万元,巍阁月子中心均价高达10万元以上,即使在成都月子中心套餐均价也在8万元。

虽然定位为普惠型月子中心,但是贝瑞佳门店分布在上海、北京、天津、广东、江苏、浙江等沿海经济发达地区。据艾媒咨询数据显示,截止2019年6月,上海的月子中心数全国第一,为15.6%,其次是北京占比13.3%,成都占比5.8%,东南沿海地区数量占比明显高于全国其他地区,东北及西部地区数量占比较少。

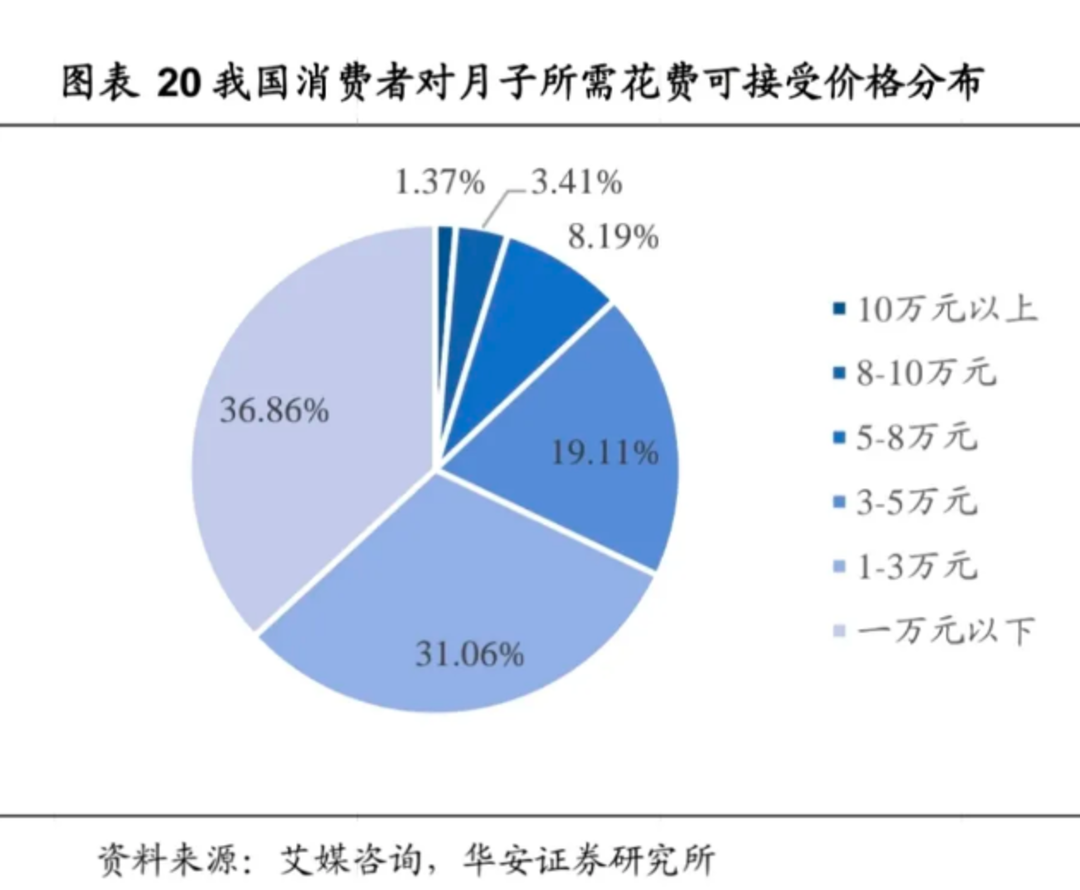

值得一提的是,我国消费者对月子中心所接受的价位,超60%的消费者可以接受月子中心3万元以内的价格,10万以上的价格仅有1.37%的人接受,这意味月子中心定价3万元以下市场前景广阔,但盈利也在摆在眼前的问题。

国内月子中心行业制约因素分析

作为大健康产业群的细分行业,月子中心历经萌芽期、探索期、以及目前的快速发展期,面对国家的政策红利,月子中心形态也不仅仅限于发达的一线城市,二三线城市也有待开发。

相较中国台湾而言,中国月子中心发展时间较短,缺乏明确的监管规范。一方面在于进入门槛较低,月子中心作为母婴保健的其中一类服务机构,据了解,目前母婴保健在《国民经济行业分类》中没有专门的经营范围、行业类别表述及注释,所以被归类于居民服务中的“家庭服务”,还未对月子中心的开办设置专业准入门槛。月子中心和普通商业机构一样,只要在工商部门注册登记后即可营业。既不需要相关卫生资质,从业者也不需要相关资格证书。

另一方面,缺乏明确监管主体,据悉,工商部门、药品监督管理局和卫生部门均为与月子中心营运有关的部门,但是目前缺乏一个法律规定的职能部门直接监管月子中心。也就说,月子中心行业基本处于监管空白状态,而进入门槛低,也为月子中心的运营埋下安全隐患,比如定价几万到几十万、卫生、护理不专业问题频出,也制约月子中心行业良性发展。具体可点击台湾月子中心渗透率高达60%,对内地市场有何借鉴意义?

2、重资产投入,盈利门槛高;一直以来,月子中心属于重资产投资,以一家80间房的月子中心为例,前期投入在4000-5000万元,运营成本涉及硬件投入、人员成本以及物质成本。由于月子中心服务以预售制为主,具有客单价高的特点,但是入住率的高低直接影响月子中心的盈利水平,同时营销推广难,复购率低,而资金薄弱、盈利水平低的企业面临淘汰风险。对于发展较为成熟的企业来讲,毛利率幅度介于20%-60%之间。

3、专业人才缺乏;艾媒数据显示,月子中心的数量在稳定增加,到2020年已经超过4000家,7年年均增速达到33%,预计2023年将达到5000多家。

这意味着放开三孩政策后,月子中心规模或许迅速扩展,新开月子中心数量剧增,人才紧缺成为行业现状。尤其是专业的产科医生、儿科医生、育婴师、营养师等,以儿科医生为例,《中国儿科资源现状白皮书》显示,最近3年,我国儿科医生流失人数为14310人,占儿科医生总数的10.7%。中国公益研究院2016年发布的《中国儿童福利政策报告》曾指出,中国儿科医生严重紧缺,每一万名儿童仅有5个儿科医生。为了招聘更优秀的人才,月子中心需要开出更高的待遇,与医疗机构竞争医护人员,但相比专业医疗机构,月子中心福利水平有限,竞争压力大。

文章来源:母婴行业观察

版权声明:转载母婴行业观察的原创文章,需注明文章来源以及作者名称。公众号转载请联系开白小助手(微信号:zhangxiaoxian1015)。违规转载法律必究。

扫描二维码,第一时间获取母婴行业的资讯和动态。

从此和母婴行业观察建立直接联系。

相关推荐

本栏目文字内容归myguancha.com所有,任何单位及个人未经许可,不得擅自转载使用。

Copyright © 母婴行业观察 | 京ICP备12043030号-6

参与评论