快讯

母婴行业观察

热文

前三季净利大涨仍换帅?中顺洁柔的转型焦虑与破局尝试

2025-12-16 11:14

母婴日报 | 双11全网电商销售额约16950亿;传唯品会拟赴港二次上市;孩子王等企业发起《南京都市圈跨区域异地异店退换货倡议》

2025-11-14 10:28

卫品行业 “安全升级潮” 来袭!新旧国标对比,从原料管控到检测方式都变了

2025-12-23 11:45

耐克、阿迪在华业绩下滑,本土品牌短期内仍难真正补位?

导读:在国内鞋服市场,纵横多年的两大巨头耐克、阿迪达斯正在遭受前所未有的挑战。

作者:童装观察

耐克、阿迪达斯在华业绩下滑

最近耐克日子不太好过。6月28日,耐克(NKE.US)公布了2022财年第四季度及全年财务业绩。2022财年全年,耐克营收达467亿美元,同比增加5%,毛利率为46%。全年净利润同比增长6%,至60亿美元。

按品类分,Nike品牌男装收入增长2%至187.97亿美元,占比为42.3%;女装收入上涨1%至82.73亿美元,占比为18.6%;童装无明显增长,录得48.74亿美元,占比10.9%;Jordan Brand表现最显著,收入同比增长7%至51.22亿美元。

不过,耐克第四财季大中华区业绩持续下滑,营收达到15.61亿美元(约101.3亿元),同比下降19%;全年营收75.47亿美元,同比下滑9%,剔除汇率变动影响则下滑13%。财报公布后,耐克在当地时间6月28日,大跌近7%,市值当日蒸发120亿美元,约合805亿元。

值得一提的是,这已是耐克连续三个季度失守中国市场。2022年2月28日的第三财季,耐克大中华区收入21.6亿美元,同比下降5.2%。而再上一财季,耐克大中华区销售收入18.44亿美元,大跌20%。对于大中华区业绩下滑,耐克表示主要受到由大范围疫情导致的库存、物流及运输成本增加的影响,疫情影响对业务范围的覆盖达60%以上。

阿迪达斯的情况也不容乐观,与耐克一样大中华区营收颓势明显。据阿迪达斯2022年Q1业绩显示,在大中华区的收入下降了35%,而亚太地区收入下滑16%。对此,阿迪达斯也将业绩下滑的主要原因归为疫情影响。

一直以来,中国市场都是耐克、阿迪达斯重点关注的主要战场,在耐克的四个全球区域划分中,只有大中华区是单独以国家为单位自成一区,而阿迪达斯则是2021年将大中华区独立出来,该区占其全球营收的22%。在童装市场两大品牌也尤为重视,据不完全统计,Adidas目前在中国已经拓展了超7000家童装专卖店,排名top1,并且拥有天猫、京东、抖音等直营童装旗舰店;在耐克紧随其后,Nikekids门店超6000家。

不过,两大巨头称霸中国市场多年,为何突然失速?

如果仅仅是“新疆棉”事件让品牌们直接站到到中国消费者对立面,这显得有些片面。我们可以从耐克的财报中一窥究竟,耐克 2022 财年第四季度财报显示,Nike 品牌服装销售额下降是最多的,尤其是在大中华区,服装销售额同比下降达 39%。

而引以为傲的鞋履第四财季无增长,2022 财年鞋履销售额增长 4% 至 291.43 亿美元,占总收入的 65.5%,增速放缓。

同时,在虎扑《2021年度装备球鞋TOP5》榜单上,位列第一的是李宁的驭帅14,第二名是匹克澎湃大三角,其它三双上榜球鞋依次为李宁全城9v2、李宁闪击8和adidas的罗斯10,耐克罕见缺席。

从中可以看到,除了“新疆棉”事件外,更多的原因在于产品本身,有消费者直接坦言,耐克的衣服有点土,鞋子倒是有好看的,但像 ACG 这类高端系列动辄上万元,奢侈品联名款上千元,直接把人劝退。

但更重要的是,随着耐克代工厂转移,耐克的口碑也受到一定挑战,产品质量更是饱受质疑,不少消费者纷纷吐槽,几百元的耐克不到一月就开胶,这年头在国产鞋类也不多见。

除此之外,为了缓解库存压力,今年618期间耐克、阿迪达斯更是加大打折力度,使得销售下滑情况出现好转。但动辄三折、五折的低折扣,也进一步损害了品牌力,对于忠实用户更是一种伤害。

本土品牌崛起的机会来了?

近年来国内运动鞋服公司崛起势头明确,耐克、阿迪达斯等国外品牌在中国市场有了一定竞争压力,而这种压力首先表现在市场份额上。

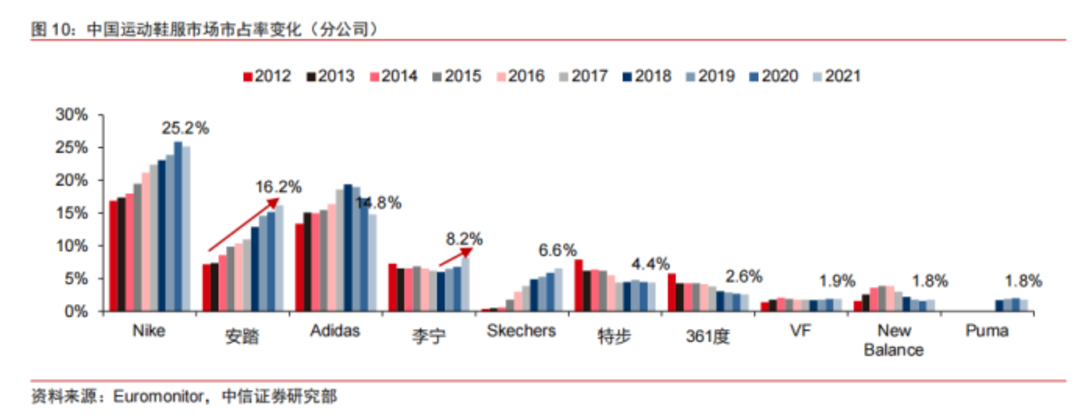

根据Euromonitor数据显示,2021年(耐克+阿迪达斯)在中国的市占率滑落至40%(耐克占25.2%,阿迪达斯占14.8%),打破了2018年至2020年一直保持的43%的格局;安踏集团(安踏+FILA等)的市占率涨了0.8个百分点至16.2%,首次超越阿迪达斯,上升至第二位。第四名李宁上涨1.5个百分点至8.2%。

在中国市场,耐克、阿迪达斯正在失宠,这也给了本土品牌崛起的机会。

跟随国潮风的趋势,李宁画出了一条完美的二次增长曲线,成功转型。另外,李宁、安踏、特步等品牌为了提升自己在细分领域的优势,希望通过并购打开国内外品牌知名度。其中李宁先后收购了堡狮龙、铁狮东尼和Clarks,满足不同消费者的需求。

除了斐乐,2018 年安踏还收购 AMER SPORTS,以及收购 KINGKOW 布局中高端儿童市场。为填补高端市场的空白,在时尚品牌方面收购盖世威和帕拉丁两个品牌。

对于本土品牌发力的窗口期可持续多久?鞋服行业品牌专家程伟雄曾表示,国际品牌在华业绩下滑只是短期现象。但国际品牌和本土品牌在品牌定位、产品定位、价格策略、渠道策略等方面依然存在差异,国内品牌在大众化市场更加夯实,但在中高端市场依然是国际品牌为主导。

此外,在研发投入上,耐克、阿迪达斯研发费用率一般在10%左右,本土运动品牌还需要加强创新研发。

国产品牌在全面追赶专业玩家的路上,不能只依赖低价,要对有年轻潮流的敏锐把控,对科技创新的积极执着,才可以在未来真正的占据主动权。这个世界在哪里撕裂,就会在哪里迎来一轮疯狂生长。在机遇与挑战并存的时刻,如何重塑品牌焕新生机?8月18日-20日,上海,2022第八届母婴生态大会与你一起穿越迷雾、回归本质,抓住未来!

文章来源:母婴行业观察

版权声明:转载母婴行业观察的原创文章,需注明文章来源以及作者名称。公众号转载请联系开白小助手(微信号:zhangxiaoxian1015)。违规转载法律必究。

扫描二维码,第一时间获取母婴行业的资讯和动态。

从此和母婴行业观察建立直接联系。

本栏目文字内容归myguancha.com所有,任何单位及个人未经许可,不得擅自转载使用。

Copyright © 母婴行业观察 | 京ICP备12043030号-6

参与评论