快讯

母婴行业观察

热文

“催生大礼包”接连出台,母婴店能吃到这波红利吗?

2025-12-23 11:49

生育补贴、渠道整合、上市扩张...哪个关键词“硬控”了你的2025

2026-01-14 10:18

战略投资灵优智学,这家玩具厂如何用AI“换道超车”?

2026-02-11 12:18

最新童鞋线上数据!亲子鞋高增长,学步/幼童鞋成童鞋市场潜力子品类

导读:近年来,消费者对于儿童鞋服的选择越发的个性、专业、时尚化,对于商家而言,需要进一步研究市场的变化顺应消费者的需求,才能获得销售增长。聚焦儿童童鞋领域,我们透过ECdataway数据威2020年天猫、淘宝、京东童鞋线上数据看一下童鞋市场规模、机会品类体现在哪里,以此为大家的超前布局提供行业参考。

来源:童装观察

ECdataway数据威数据显示,2020年,线上平台淘宝、天猫、京东母婴相关类目汇总线上规模达3019.6亿元,较上期降低-3.6%;其中童鞋/婴儿鞋/亲子鞋市场规模达210.4亿元,较上期增长17.2%。在童鞋领域中,2020年最大份额来自天猫,其次来自淘宝;其中,童鞋/婴儿鞋/亲子鞋侧重天猫,占比55.7%,淘宝占比37.9%。

值得注意的是,2020年京东平台增长高达52.8%,淘宝增长23.6%,天猫增长10.4%。其中细分品类婴儿步前鞋/袜鞋京东平台市场占比超过淘宝达21.2%,天猫市场占比达58.8%。可预计,随着品类的细分,渠道市场格局也在慢慢发生变化。

亲子鞋在爆发,

学步/幼童鞋成童鞋市场潜力子品类

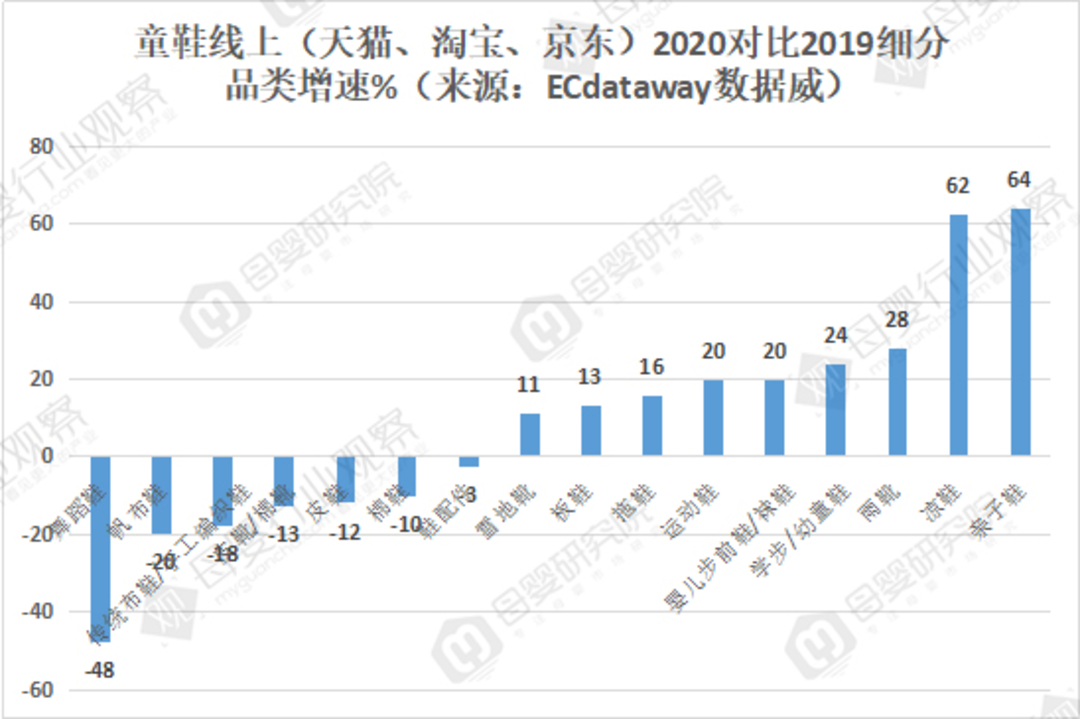

一直以来,中国儿童鞋服市场一直处于国外多品牌混战、区域竞争、缺少高质量产品的阶段,从市场占比来看,前三的品类分别为运动鞋占比高达40%,其次为凉鞋占比17%,最后为学步/幼童鞋占比达12%。值得关注的是,学步/幼童鞋成交上升24%,可谓是童鞋市场中的潜力子品类。这是由于新生代90、95后父母对于宝宝的健康成长越发的重视,而学步鞋可以减少孩子长大后脚丫变形,所以专业、个性的学步鞋逐渐成为一种流行趋势。

2020年受疫情及季节性的影响,文娱场景逐渐减少或孩童直接居家生活,从而导致文娱场景中所标配的舞蹈鞋市场需求急速下降。从零售销量前三来看,儿童的选择似乎仅限于运动鞋、拖鞋、凉鞋,这是因为很多家长可能不愿意在孩子的鞋上花费很多,因为知道孩子很快就会长大。

但从细分品类的增速来看,亲子鞋排名第一,获得市场及消费者的认可,ECdataway数据威数据显示,从童鞋细分品类增长率来看,童鞋的子类目中,2020年,亲子鞋、凉鞋细分品类增长幅度相接近,其中亲子鞋增长最快,同比增长达63.9%,其次凉鞋同比增长62%。

可见,随着消费升级,消费者对于儿童鞋服的选择趋于多样化,不但需求传递情感价值的、拉风的亲子装,还需要同样属性的亲子鞋。当然亲子鞋的爆发,也意味着当下大环境下的一种新的消费潮流正在形成。

库存积压下,

外资大牌、专业童鞋品牌增长强劲

纵观2020年童鞋/婴儿鞋/亲子鞋TOP10中,外资运动品牌耐克、阿迪达斯占据线上销售市场的前两名。童鞋市场集中度低,但耐克仍然占据童鞋市场5.7%的份额稳居top1,其强大的品牌力功不可没。

疫情对于耐克线下门店的打击严重,因此将库存的销售转移至数字渠道迫在眉睫,耐克2020财年第四季度财报显示,耐克的数字业务增长79%,线上销售增加75%。在全球市场,仅有中华市区营收获得增长,依靠线上数字化渠道促销解决库存积压,当然这个问题不仅仅只有耐克正在面临,劲敌阿迪达斯、安德玛以及中国市场的安踏、李宁都在面临这个问题。面对厂商积压的货物,不少商家开启打折促销,市场竞争激烈程度可想而知,尤其是一些小品牌,直接面临淘汰。

本土品牌安踏排名top3,同比增长34.4%。整体看全年安踏集团,除了母品牌安踏,旗下斐乐(FILA)、迪桑特(DESCENTE)和始祖鸟(ARC’TERYX)等品牌增长领先行业,同时公司市值超过3000亿。安踏体育第四季度财报还显示,FILA品牌产品的零售金额同比增长25-30%,品牌发展强劲,已成为公司第二个增长业务曲线。时至今日,成立于1991年的安踏已30岁,虽然已经跻身千亿市值大军行列,但受疫情影响,各项体育赛事纷纷取消,尤其东京奥运会的推迟,也许会进一步扩大损失,未来前方仍旧"道阻且长"。

偏功能性童鞋品牌线上增长强劲。根据ECdataway数据威显示,江博士同比增长58%、卡特兔同比增长64%、基诺浦同比增长57%,从增长幅度来看,2020年童鞋类目TOP10品牌中,专业功能鞋品牌增长幅度都在50%以上。在激烈的竞争压力下,一些老牌童鞋品牌尝试差异化产品定位,通过进入不同的市场,打破强势品牌对童鞋市场的寡头垄断,从而瓜分童鞋市场的份额。

2020年不少国际知名鞋企面临高库存,市场经济在不景气的环境下所表现出来的积极革新战略值得学习和借鉴,同时童鞋线上市场依然保持强劲增长,且亲子鞋在爆发值得商家持续关注其发展。

文章来源:母婴行业观察

版权声明:转载母婴行业观察的原创文章,需注明文章来源以及作者名称。公众号转载请联系开白小助手(微信号:zhangxiaoxian1015)。违规转载法律必究。

扫描二维码,第一时间获取母婴行业的资讯和动态。

从此和母婴行业观察建立直接联系。

本栏目文字内容归myguancha.com所有,任何单位及个人未经许可,不得擅自转载使用。

Copyright © 母婴行业观察 | 京ICP备12043030号-6

参与评论