快讯

母婴行业观察

热文

前三季净利大涨仍换帅?中顺洁柔的转型焦虑与破局尝试

2025-12-16 11:14

母婴日报 | 双11全网电商销售额约16950亿;传唯品会拟赴港二次上市;孩子王等企业发起《南京都市圈跨区域异地异店退换货倡议》

2025-11-14 10:28

卫品行业 “安全升级潮” 来袭!新旧国标对比,从原料管控到检测方式都变了

2025-12-23 11:45

运动品牌半年报盘点:安踏、李宁、特步、361°各家表现如何?

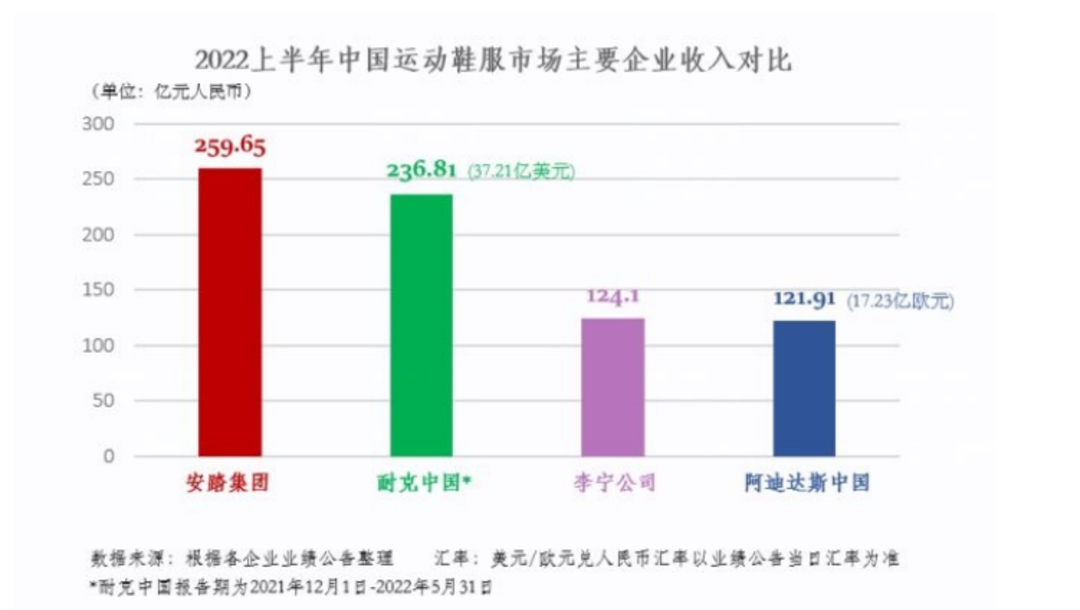

导读:2022年,国产运动品牌正在迎来平稳增长期。半年报显示,即使疫情承压,安踏、李宁、特步、361°营收均获双位数增长。今年上半年,安踏营收还领先耐克中国,占据中国运动鞋服市场的头把交椅。值得警惕的是,本土品牌高增长之下,依然面临严峻的挑战。

安踏营收首超耐克中国,王牌FILA失速

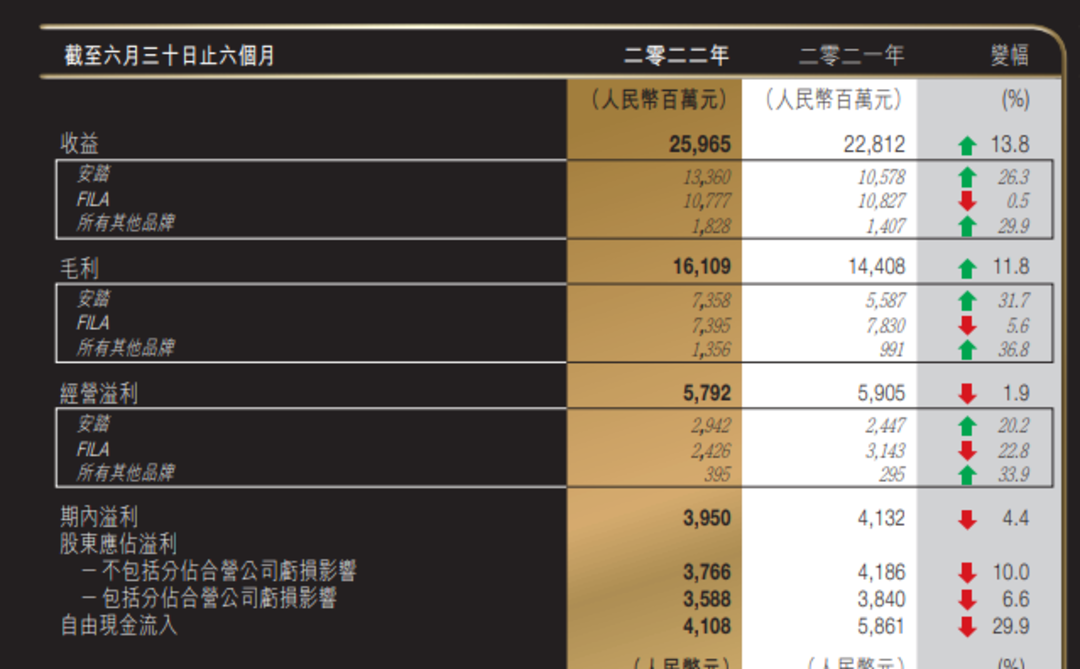

8月23日,据安踏披露的业绩报告显示,2022年上半年实现营业收入259.65亿元,这一收入超过耐克中国37.21亿美元(约236.81亿元)的营收。

分品牌看,上半年安踏品牌收入133.6亿元,同比增长26.3%;FILA品牌收入107.77亿元,同比降低0.5%;所有其他品牌收入18.28亿元,同比增长29.9%。安踏、FILA、所有其他品牌的收入占集团总收入的比重分别为51.5%、41.5%和7%。

在毛利方面,上半年安踏集团毛利 161.09 亿元,同比增长 11.8%,毛利率保持在 62% 左右。其中,安踏品牌毛利涨 31.7% 至 73.58 亿元,毛利率涨至 55.1%。同期,阿迪达斯上半年毛利率约为 50%,耐克毛利率为 46.09%,李宁和安踏毛利率分别是 50% 和 42%。

尽管安踏集团营收问鼎王座,但不容忽视的是过去一路狂奔的FILA,增长陷入停滞。其中,FILA上半年营收同比下降0.5%,经营利润同比下滑22.8%。对于FILA营收下滑,安踏解释为FILA的门店全直营,且主战场在一二线城市,上半年受疫情冲击比较大。据了解,在上半年疫情最严重时期,FILA闭店率曾高达30%。

不过,在业内人士看来,FILA放缓是必然趋势,无论是国潮的崛起,还是越来越多的企业布局运动时尚赛道,都进一步加剧了市场的竞争。在财报中,丁世忠也强调FILA已从高速增长转向高质量增长。

FILA放缓之下,谁还能扛起安踏营收增长的大旗?从财报来看,今年上半年,以迪桑特和可隆为主的户外品牌矩阵,为安踏创收18.3亿元,同比增长29.9%;经营利润4亿元,同比增长33.9%。目前来看,安踏瞄准户外运动所打造的第三大高潜力增长曲线还处在爬坡期,虽然增长快,但新品牌们体量尚小,想要撑起安踏的未来还需要时间。

李宁上半年收入124亿元,

同比增长21.7%

相较安踏的多品牌矩阵,李宁称其将继续坚持“单品牌、多品类、多渠道”策略,向专业化和潮流化两个方向发展。2022年半年报显示,李宁录得收入124.09亿元,同比增长21.7%,权益持有人应占净溢利上升11.6%至21.89亿元。

从收入构成来看,鞋类产品仍是李宁收入的主力,今年上半年,李宁鞋类产品收入67.59亿元,同比增长47.1%,占总营收的54.5%;服装收入则同比下滑3.1%至49.07亿元,器材及配件收入同比增加37.4%至7.43亿元。

值得关注的是,李宁篮球及跑步业务保持亮眼表现,零售流水同比分别增长30%和10%,其中“超轻19”以“半年近200万双的销售成绩”成为李宁品牌历史上的现象级销售单品。在不考虑折扣的情况下,“超轻19”单价以599元计算,粗略估计,上半年该鞋款创收或超10亿元。

从整体营收来看,收入增长两成的同时,李宁毛利率下降5.9%至50%,净利率则由19.2%下降至17.6%。造成增长不增利的原因,在疫情影响下,李宁在零售端增加了零售折扣,毛利率较高的直营渠道收入同比下降,同时原材料和人工成本上涨也导致了净利的下滑。

另外,广告及宣传支出也拉低利润率下滑,李宁经销开支同比增长18%,达到33.8亿,销售费用率高达27%。

在渠道端,李宁也在不断深耕,线上持续关注发展的直播板块业务,线上收入获得了19.2%的增长。线下渠道,尝试推动大店+高线城市店铺,清理亏损、低效店铺。2022上半年,李宁销售点(不包括李宁YOUNG)数量共计5937个,相较于去年底的5935个,今年仅净增2个。不过在净增加的2个销售点中,零售业务净增加100个,批发业务净减少98个。童装品牌李宁YOUNG的销售点数量共计1175个,相较去年减少27个。安踏集团则是继续加大了主品牌安踏DTC店铺回收力度,今年上半年,DTC区域内6600家门店52%是由公司直营,其余部分为加盟店。

特步上半年营收56.84 亿元,童装大幅增长83.7%

再看一下特步国际,2022年上半年特步营收56.84 亿元,同比增长37.5%;归母净利润5.9亿元,同比增长38.4%。

相较安踏、李宁其他品牌,特步经营利润、营收增速可谓是亮眼。一方面原因在于体量相对较小;另外,在疫情的干扰下,相较FILA(斐乐)、李宁主攻的一线城市而言,特步主力所在下沉市场并没有受到太大的影响。在安踏集团打法上,安踏品牌收割二三线中低端市场,FILA品牌主攻一线城市,这也是为何安踏主品牌受到影响较小的原因。

特步儿童成为成长新引擎。分品牌来看,2022上半年特步主品牌营收48.98亿元,同比增长36.2%,占比86.2%。其中,特步儿童业务贡献突出达到7.21亿元,同比大幅增长83.7%。盖世威与帕拉丁上半年营收6.3亿元,同比增长36.3%,占总营收11.1%。专业运动板块上半年营收1.565亿元,同比增长106.4%,但占比仅为2.7%。

门店方面,上半年集团整体保持拓展新店。截至2022年6月底,特步主品牌店数为6251 家,较年初净开店100家,较上年同期净开店236家。

不过,特步的存货周转天数在大幅度增长,今年上半年特步存货周转天数为106天,同比增加27天。361°是76天,李宁是55天。对于服饰企业来说,业内早已达成共识,库存的增加是值得警惕的重大事件。历史已经无数次证明,库存积压往往是危机爆发的源头。

361度上半年营收36.54亿元,童装为第二增长曲线

361度集团公布了2022年中期财务报告。报告显示,361度上半年营收36.54亿元,同比增长17.6%。归母净利润5.51亿元,同比增长37.2%。

在核心品类方面,其中鞋类产品增加7.2%至14.8亿元,占比40.5%;服装产品同比增加18.4%至13.82亿元,占比37.8%。

童装作为361度第二增长曲线,2022上半年收益继续增长,同比增长37.1%至6.83亿元,占整体营业额18.7%。海外业务收益同比增加24.1%至49.9百万元。值得关注的是,按照区域划分,361度约70.6%的门店位于三线及三线以下城市,分别有6%及23.4%位于一线及二线城市。截止2022上半年,361?儿童最新的第四代形象店已增加到1258家,占比为60%。

此外,在数字化转型过程中,361度进行全渠道布局,其中电商业务销售收益同比增加60.3%至7.82亿元,占总收益的21.4%。

综合来看,受大环境影响,消费者诉求转变,2022上半年快时尚品牌与国产运动品牌交出了冰火两重天的成绩单。据联商网统计,2022年上半年服饰业态共有3400多家门店关闭,涉及外资快时尚品牌A&F、GAP、H&M,以及国内服饰品牌美特斯邦威和森马。在行业大洗牌当中,哪些品牌可以持续抢占市场红利,实现品牌质的飞跃,让我们继续关注。

文章来源:母婴行业观察

版权声明:转载母婴行业观察的原创文章,需注明文章来源以及作者名称。公众号转载请联系开白小助手(微信号:zhangxiaoxian1015)。违规转载法律必究。

扫描二维码,第一时间获取母婴行业的资讯和动态。

从此和母婴行业观察建立直接联系。

本栏目文字内容归myguancha.com所有,任何单位及个人未经许可,不得擅自转载使用。

Copyright © 母婴行业观察 | 京ICP备12043030号-6

参与评论