快讯

母婴行业观察

热文

前三季净利大涨仍换帅?中顺洁柔的转型焦虑与破局尝试

2025-12-16 11:14

母婴日报 | 双11全网电商销售额约16950亿;传唯品会拟赴港二次上市;孩子王等企业发起《南京都市圈跨区域异地异店退换货倡议》

2025-11-14 10:28

卫品行业 “安全升级潮” 来袭!新旧国标对比,从原料管控到检测方式都变了

2025-12-23 11:45

开拓增长新方向,《2024母婴行业观察渠道调研&品类洞察报告》最新发布

导读:当前母婴行业正逐步进入销量低增长甚至零增长、营收利润低增长的挤压式竞争新阶段,重重挑战下,认清行业本质,敏锐洞察市场变化、精准把握品类机会和行业趋势显得尤为重要。

近日,在由母婴行业观察主办的「出路·2024新渠道大会&增长品类大会」上,《2024母婴行业观察渠道调研&品类洞察报告》重磅发布,以丰富前瞻的行业数据与观点洞察,从用户、品类、渠道等多个纬度,为从业者梳理出清晰的生存与增长路径。以下为母婴行业观察副主编何冉然的精彩演讲内容:

龙年会不会出现生育小高峰?

这是去年年底大家就在热议的话题,不止母婴行业在关注,全社会都在关注这个问题。早在几年前,我们就在公开场合讲过,母婴是社会的基本盘,出生率对社会的影响是全方位的。

从备孕、怀孕的人群来看,去年年底相关的搜索数据已经有明显上涨,这可能源于我们中国人对龙的属相有特别偏好,很多人想生个“龙宝宝”,小红书数据显示,年轻妈妈在上面搜备孕、奶粉的明显比上一年多。

实际情况是怎么样呢?上个月陆陆续续有各种官方数据发出来,一是去年全年结婚人数增长了,尤其值得关注的比如上海,结婚率下滑了很多年,2023年是多年来首次增长,还有人口大省河南的部分城市结婚率也在上涨;二是很多医院的数据显示,今年春节期间新生儿数量对比去年春节有明显上升,多地的月子中心和月嫂供不应求,这都是在释放一些积极、向好的信号。包括我们在走广东市场的时候,这边的出生率也是相对不错的。

母婴渠道洞察与新方向

从全国市场来看,渠道现状是,大连锁兼并购行为趋于理性与谨慎,中小连锁及单体母婴店“熬得住就是胜利”,整体都不好过,兼并潮和倒闭潮同步发生。广东市场的差异性就在于,不只大连锁加速整合并购,很多单体门店也开始联合起来去和品牌拿货。

从调研看,2023年超过半数的门店营收利润双下滑,“以价换量”、“薄利多销”已成最现实选择,活下来是第一位。我们走市场的时候听人聊到,曾经位置最好的母婴店倒闭了转让了,曾经人满为患的批发档口已经关停了。

我们把头部企业孩子王和爱婴室近两年的财报拿出来看,2023年一季度普遍承压,二季度“回稳”,三季度“迎拐点”,无论后面是增长还是下滑,企业经营韧性都面临着巨大考验。

当然以上都是大的趋势表现,我们不是强调有多难,只是在阐述一些客观现象,这里面还是有机会在的,也有逆势增长的案例。

再来看品类,或许有一些精品母婴店、调理型门店已经不做奶粉了,一些年轻的新入局的母婴店老板也不做奶粉纸尿裤了,但从整个线下母婴零售来看,奶粉仍是门店的压舱石,包括在广东,奶粉还是很多门店的生意大头,占比在60%-90%,营养品可能就三五个点,但从全国市场来看,营养品已经从捎带着做慢慢变成顶梁柱了。

对比奶粉和营养品在门店的经营态势,我们会发现,常规的奶粉在下滑,营养品成为利润担当。这背后自然离不开品牌的发力、渠道的推动,以及渠道结构的变化,比如调理型门店成为新风潮,很多代理商、门店主动向健康管理靠拢和转型。同时,营养品在门店的经营思路绝不是大单品爆品思维,而是针对用户需求涉及多种营养补充的全套解决方案。怎么搭配、怎么服务对渠道提出了考验。

我们将2023上半年高增长的类目和全年高增长的类目做个对比,能看到营养品在门店的位置明显窜上去了,此外,孕产妇营养品、家庭消费品的占比也在提升,从母婴消费到全家消费,边界不断拓宽。

在其他市场,产品+服务是标配,“开大店关小店”已经成一种趋势,但在广东市场,很多从业者都提到了,精品小店可能是个机会。无论是大店还是小店,接下来想留在牌桌上,必然要求你在专业化、精细化上有所精进。

以前我们说压在母婴店身上的“三座大山”是出生率下滑、进店率下滑和窜货乱价,现在是“三座大山”还没移走,新的挑战已经涌现,消费欲望不足、信心不足是一个更严重的事情。我们的调研显示,超过半数的母婴店认为2024年还是持续低迷。

跟很多从业者聊的时候,又忙又累还不赚钱是大家普遍的心态,近五成从业者认为2023年母婴店淘汰率在30%以上,广东市场相对好一些,大概在10%—15%之间,从粗放式经营到精细化运营,主要调整方向在于数字化、品类优化以及整合并购等八个方向,但具体如果做还是要结合自身的一个发展。

由此总结下来,我们对未来线下母婴市场的研判主要在三方面,一是集中化,以前更多的是大吃小,现在不止大吃小,强强整合、单体联盟也是趋势;二是专业化,从人员导购专业化到品类管理专业化;三是数字化,提升组织力建设和经营效率。

过去两年,「母婴行业观察」团队一直在深入走访线下市场,目前已去到山东、河南、川渝、上海、杭州等,持续在链接整个产业上中下游,许多品牌和渠道都参加过我们的「新渠道大会」,2024年我们将渗透到更广阔的市场。

为什么要做这件事?本质上还是希望提升大家的效率,无论是资源对接还是讨论出一些新启示和新思考,希望陪着大家一直长跑。

讲完渠道现状,再来看下可尝试方向和确定性机会:

一、近两年我们总在讲“全域”,但最终来看,全域的“全”并不是重点,而是你能否做到域域联动,从引流到成交转化,每一步有效承接、每一份增长都有迹可循。很多门店也在做自己的私域、经营朋友圈、社群、小红书等,在做的过程中这些都是要考虑的。同时,团长新势力经过这两年的发展,内卷也在加剧,长远来看更考验供应链、服务能力与运营能力。

二、O2O即时零售整体来看增长很快,无论品牌还是渠道都在加大布局,但聚焦到母婴市场,它的渗透率还是非常低,在应急刚需、省心省力、乐行户外、欢聚礼赠、尝鲜猎奇、一站买齐等典型的母婴消费场景中还有很大的挖掘空间。但当前来看,即时零售也越来越重视兼顾配送效率和价格优势。

综合来看,线上线下,从来都不是关键;用户在哪里出现,我们就应该去哪里,才是关键。

同时,我们认为,对于渠道而言现阶段就是要调整预期,业务聚焦,抓“核心人群”和“机会品类”。

4大纬度看“人”的变化:

消费意愿上,刚需高频消费更注重性价比,大件消费更重视品质也更理性,非必要的消费会减少支出;

价格态度上,价格敏感型的用户越来越多,消费者是人间清醒式购物,品牌渠道种草、转化都越来越难了;

产品态度上,成分党、颜值党、功效党居多,小众限定的产品也能找到适合自己的圈层;

品牌态度上,消费者越来越追求专业度,无论是产品专业度、品牌专业度;同时希望从品牌身上获得情绪价值的满足。

在此基础上,我们梳理了十大母婴消费价值观趋势:举例来看,比如持续理性务实,从性价比到质价比,又如打破传统当妈人设,她们在爱宝宝的同时也更爱自己,重视自我感受,此外,对母婴消费的便利性和时效性提出了更高要求,开始习惯于像点一杯奶茶一样买奶粉。

说到底,消费者始终是最根本的变量,也是产品、品牌、渠道变化的底层原因。不能简单说消费升级还是降级了,而是消费者对专业价值、服务体验的要求更高了。

这里给大家介绍一下母婴研究院,其实大家日常在很多地方看到的母婴行业的研究报告、数据、统计、调研,有的标注了有的没标注,很多都是出自母婴研究院。

关于人群、品类、渠道相关的数据洞察,因为时间有限,我们每次能讲的不多,但其实这些年我们做了很多行业报告,包括跟美团闪购做了即时零售白皮书、跟巨量引擎做了母婴新人群研究报告、还有跟京东健康做的营养品白皮书,大家如果感兴趣可以加我们同事微信,里面很多研究、案例非常有价值。

母婴各细分品类机会和增长点

首先婴童食品领域有七大趋势值得关注。奶粉新国标在母婴行业的热搜高位上挂了一年,有从业者总结得很好,“先过的占优势、后过的吃不消”,这里面的快慢涉及到的不只是新品上市,还有旧产品的过渡处理,库存调整、市场管控、新一轮渠道合作伙伴的选择,以及企业自身供应链的优化。值得关注的是专项粉、定制粉成为2024年的重点。

同时,新国标对各种奶粉成分的高标准,也引发了新一轮配方升级潮,HMO、乳铁蛋白、益生菌等今年在奶粉配方中尤其火,精准营养的概念也越来越凸显。

从整个市场来看,奶粉大盘是在下滑的,基本上2023年很多奶粉企业的常态就是业绩下滑,但无论是第三方的数据,还有来自从业者的反馈,飞鹤的市场份额还在增长。或者说整个市场下跌的情况下,飞鹤不涨也不跌,相当于是涨了,更多的份额被头部品牌吃进去了。

从品类增长潜力上来看,高端、超高端还在增长,今年很多头部品牌都在推超高端新品。同时,儿童粉、特配粉、营养品都有双位数的增长,相对而言增长空间更大。

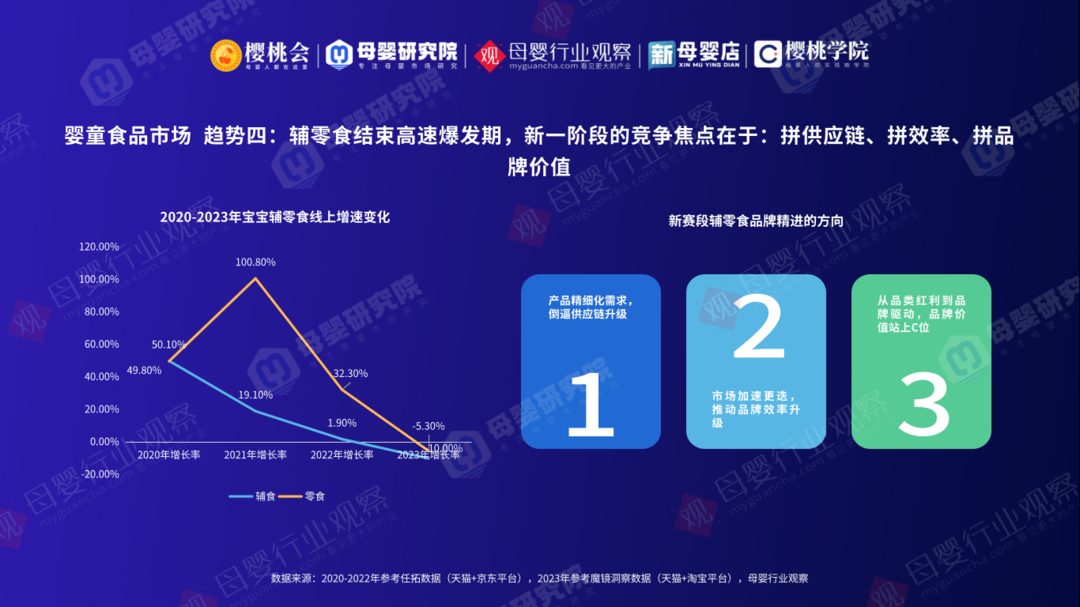

辅零食这几年也从高速爆发回归到一个比较理性的状态了,但就像奶粉一样,品牌集中化加速,像英氏这样的头部品牌各个渠道还在增长,但很少有新品牌能跑出来了,更多的是原有品牌之间互相抢份额,此消彼长。新一阶段更多的是拼供应链、拼效率、拼品牌价值。

营养品这两年在品牌、渠道的大力推动下营养品市场进入大爆发,厮杀得也很激烈,市场规模还在增长。同时,在品类教育和用户认知上,越来越多用户功能需求与细分品类产生了强关联,比如增强免疫力就会想到乳铁蛋白、肠道健康舒适就会想到益生菌、促进大脑发育就会想到DHA等。

同时,营养品的需求、机会可以总结为安全需求持续升级、原料配方创新期待、形态突破快乐补充、人群拓展市场扩容。拆开来看,消费者对于原料、配方、产品形态以及适用人群的需求,给了专业化品牌更多的机会。

具体到细分类目上,从去年数据,乳铁蛋白、DHA、叶黄素、益生菌、营养包涨势很明显。而且现在来看,营养品品牌的竞争已经不是单一作战,而是营养研究与技术研发、供应链管理、品牌力建设、渠道布局管控、专业服务和品类教育、人才组织建设等多维实力的比拼,能够稳步增长的品牌都需练成“六边形战士”。

不止母婴营养,大健康方向我们非常看好,无论是品牌、渠道都应该把目光放长远一点,我们走线下的时候一些调理型门店已经不叫母婴店了,叫全家健康管理中心。大健康是一个更广阔的市场,给大家推荐下营养品情报,很多干货,值得关注一下。最近我们还在营养品情报上做了#儿童营养1000天的系列直播,每周二三四晚7点跟营养品行业的从业者连麦聊天,大家感兴趣的关注。

纸尿裤市场,跨类目品牌、产业带厂商、国产新锐品牌正在加速抢占市场,以前是做洗护的来做纸尿裤,现在做婴童大件的、喂养的、孕产的,都来做纸尿裤,而且一做就冲到中腰部;还有这两年产业带商家、纸尿裤工厂品牌抓住抖音这样的新渠道,也一下子做起来了。在这种品牌混战的情况下,除了卷价格,其实更考验产品的差异化卖点,能不能让用户对你有独特的认知。

童装童鞋市场重点关注六大趋势机会:

一是户外运动,多元的户外场景延伸出不同的细分类目,其中运动童装成为最核心的市场,相应板块的品牌业绩也是一路高涨;

二是科技面料,诸如抗菌抑菌、“抗病毒”、防护/速干/去污/保暖等功能相关的面料受到越来越多关注。

三是童装出海,童装产业带开拓国际市场,巴拉巴拉海外业务遍地开花,都在释放积极信号。

四是时尚创新,迎合新生代父母的审美意识、生活品位,童装也开始做IP联名。

五是高端童装仍在增长,在面料、设计加持下成为许多品牌的第二增长曲线。

六是功能童鞋,学步鞋成为大热点,诸如耐克这样的品牌也在加大布局。

同时,一些高增长的类目也主要集中在户外运动板块,比如儿童防晒衣、儿童冲锋衣、儿童速干T恤等。

儿童玩具市场整体大盘下滑是比较严重的,增长的方向在哪?除了很多人在提的玩具出海,重启线下是不是也是个机会?

去年我们把很多玩具厂商和母婴店拉到一块儿讨论过这个问题,很多母婴店反馈,玩具SKU过多,陈列面积有限、选品太难、跟消费者沟通难是他们做玩具品类遇到的三大难题。对应的,如果想在线下把玩具重做一遍,第一,要提升产品价值特色,玩具必须要满足好玩、有趣、健康等这些元素;第二,要转变渠道的经营思路,可能需要一个中间商来服务,也可能需要根据不同客群去做精细化运营;第三,厂家需要加大培训力度,很多门店都不知道怎么精炼又准确地把玩具卖点传递给消费者,经过专业培训后销量会有显著增长。

婴童用品市场广阔又极度内卷,主要聚焦洗护、喂养、出行、睡眠四大赛道持续拓展细分品类,在产品端,安全性、专业化、体验感仍然是用户核心的关注点。

婴童用品市场的增长点在哪里?

一是人群+,分龄分段成为趋势,人群向前延伸到早产儿,向后延伸到中大童专属、全家化消费。

二是功能+,功效护肤、科学防敏成为消费热点,智能升级、科技育儿也在越来越多产品设计中有所体现。

三是场景+,亲子出行、户外运动、精致厨房、舒适睡眠等多元化场景需求,带动了驱蚊防晒、安全座椅、推车、外带辅食盒、喂养小家电、睡眠监测仪等细分产品的发展。

此外,比较明显的趋势是全品类布局加速,从单一品类到多品类,从打爆单品到解决方案,很多婴童用品的品牌都在加速扩品类。这里面我们看到一些细分类目增长得很快,比如单杆轻便推车、儿童防走失设备、儿童护牙素。

最后来看孕产消费市场,重点还是要关注一些精细化的需求和悦己消费需求,从实用功能到情绪价值,尽管孕产大盘在下滑,但一些细分类目仍在增长,比如孕产妇洗护祛纹、孕产妇口腔护理、孕产妇营养品等。

精细化运营时代到来,给大家推荐下母婴行业观察旗下精细化运营的内容矩阵,关于奶粉、卫品、童装、玩具、母婴零售,每个板块都有专业的内容洞察、品类研究、数据案例给到大家。

总结货品背后的趋势,其实核心就是回归用户、回归产品、回归渠道、回归市场,行业发展到今天,需要企业更专注、更聚焦,把最核心的精力和资源投入到最有竞争力的地方。

越是在难做的时候,可能我们会更认同这句话,企业的本质就是效率和创新。如何提升效率?这里给大家推荐下樱桃会。

樱桃会是母婴行业观察旗下的会员服务平台,今年樱桃会已经成立8周年了,会员超过3000位。从高质量人脉资源,到一站式高效对接,再到持续提升成长,有相应的权益可以参与我们全年的活动大会,感兴趣可以扫码了解。

感谢一路以来支持我们的合作伙伴,同时也很感谢在场的各位和直播间的朋友。最后我们认为,在任何时候,认清自己的本质,做出不同,就是出路。

文章来源:母婴行业观察

版权声明:转载母婴行业观察的原创文章,需注明文章来源以及作者名称。公众号转载请联系开白小助手(微信号:zhangxiaoxian1015)。违规转载法律必究。

扫描二维码,第一时间获取母婴行业的资讯和动态。

从此和母婴行业观察建立直接联系。

本栏目文字内容归myguancha.com所有,任何单位及个人未经许可,不得擅自转载使用。

Copyright © 母婴行业观察 | 京ICP备12043030号-6

参与评论