快讯

母婴行业观察

热文

“催生大礼包”接连出台,母婴店能吃到这波红利吗?

2025-12-23 11:49

生育补贴、渠道整合、上市扩张...哪个关键词“硬控”了你的2025

2026-01-14 10:18

战略投资灵优智学,这家玩具厂如何用AI“换道超车”?

2026-02-11 12:18

2022童鞋线上数据出炉!销量下滑超40%下仍有品牌逆势高增长

导读:随着新生代消费观念的转变,对产品质量、个性化、功能性的追求提升,将为童鞋市场提供消费升级的空间。2022年童鞋线上表现如何?还有哪些细分品类会带来增长机会?

来源:童装观察

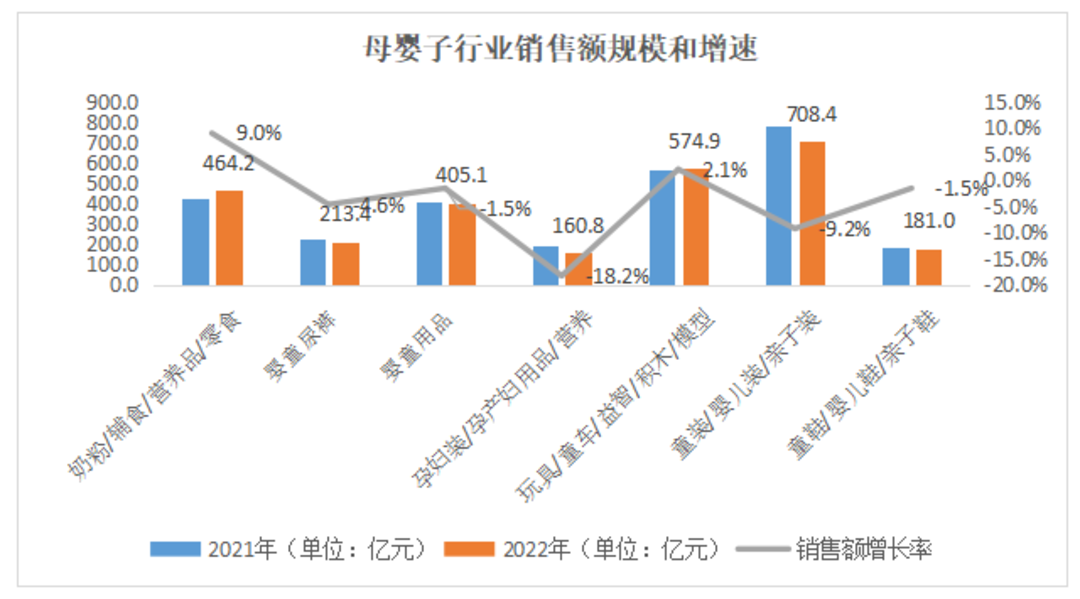

Nint任拓的数据显示,综合天猫、淘宝、京东三大平台数据,2022年母婴相关类目汇总线上规模达2708亿元,同比降低2.8%;童鞋/婴儿鞋/亲子鞋市场规模达181.0亿元,销售额同比降低1.5%,销量则同比下滑45.5%,但挑战下还存在潜在机会。

数据来源:Nint任拓

1、场景多元化,皮鞋/演出鞋/舞蹈鞋、儿童雨鞋、婴幼童鞋成新增长点

从体量来看,童鞋的核心品类包括运动鞋、婴幼童鞋、凉鞋、儿童靴子等。据2022年Nint任拓数据显示,在童鞋市场中,运动鞋销售规模最大为77.93亿元,同比增长3.2%。相较其他品类,儿童运动鞋这一品类比较契合消费者对舒适性的需求,同时该赛道专业玩家居多,行业壁垒较高。

过去一年,儿童运动鞋、拖鞋、凉鞋、板鞋的产品销量均呈现下滑趋势,市场竞争白热化。以儿童运动鞋为例,大运动领域的市场机会被充分挖掘,未来机会将蕴藏在儿童篮球鞋、儿童足球鞋、登山鞋等细分赛道。

尤其伴随“双减”政策的实施以及家庭环境的改善,让新生代的孩子有更多机会参与篮球、足球、网球、滑雪、瑜伽等多元化运动项目,也带动了儿童运动鞋服细分品类市场快速发展。

《天猫童装童鞋行业趋势白皮书》显示,儿童体育(篮球、足球、羽毛球、游泳、跳绳等)成交同比30%以上,户外风(露营、滑雪等)成交同比80%以上,瑜伽同比100%以上。天猫儿童运动预计2023年潜力近百亿。对于童鞋品牌而言,这依然是值得挖掘新增长点的机会所在。

数据来源:Nint任拓

从增长幅度来看,皮鞋/演出鞋/舞蹈鞋增长最快,同比增长达1281.2%;其次,儿童雨鞋同比增长984.1%,婴幼童鞋同比增长71.8%,儿童靴子同比增长53.4%,板鞋同比增长21.2%。

可以看到,随着出行场景越来越多元化,儿童鞋服的需求也变得越来越多元化,一些非刚需性产品也越来越受到消费者喜爱。从细分品类来看,尽管“皮鞋/演出鞋/舞蹈鞋”市场规模不大,但仍然值得关注。这两年Ariaca(艾芮苏)、ELLEkids童鞋、Snoffy斯纳菲,以及成人皮鞋品牌百丽均在布局此赛道,品牌表现不错。

婴幼童鞋作为童鞋市场中的第二大类目,吸引着各路玩家入局,但从婴幼童鞋细分类目来看,排名靠前国产品牌居多,ginoble/基诺浦、泰兰尼斯、卡特兔等品牌表现不错。不过,从消费端来看,在中国市场,中端产品更受消费者的欢迎。

2、耐克市场份额占比最大,泰兰尼斯增长幅度最大135.1%

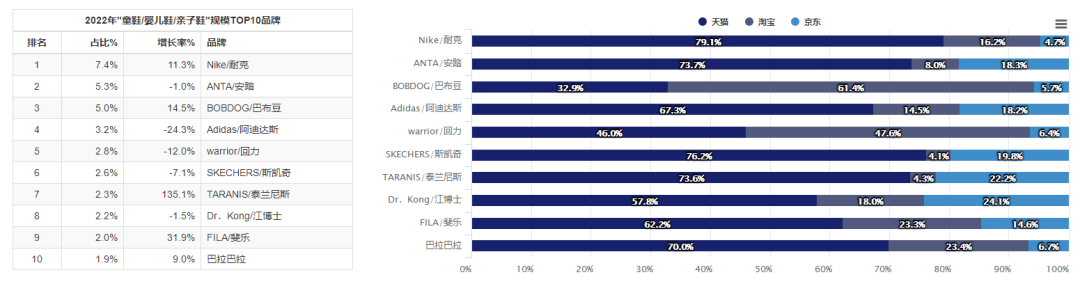

与童装市场相比,童鞋品牌集中度更高,头部效应更为明显。2022年线上童鞋TOP10市场总占比34.7%,其中头部排名中运动品牌占据了半壁江山。从市场规模来看,2022年"童鞋/婴儿鞋/亲子鞋"TOP10品牌分别为耐克(Nike)、安踏、巴布豆、阿迪达斯(Adidas)、回力、斯凯奇、泰兰尼斯、江博士、斐乐、巴拉巴拉。

从增长幅度来看,泰兰尼斯表现最为显著,增长幅度高达135.1%,远超其他品牌的增长幅度。其次,斐乐表现也不错,同比增长31.9%。巴布豆和巴拉巴拉分别同比增长14.5%、9%。

耐克位居童鞋榜首,占据7.4%的市场份额,同比增长11.3%。此外,在童鞋品牌TOP10中,阿迪达斯下滑幅度最大为24.3%。根据阿迪达斯发布2022年业绩显示,其在大中华区的营收继续下跌,从2021年的45.97亿欧元跌至2022年的31.79亿欧元,跌幅达31%。阿迪达斯近年来在中国市场频频遇冷,此消彼长之下,也给了大量中国运动品牌乘势崛起的机会。

数据来源:Nint任拓

据天猫童装童鞋消费者端调研显示,童鞋在专业呵护市场的最求最大,消费者更多考虑到宝宝不同成长阶段的足部发育特征来选购童鞋。在黑科技元素加持下,童鞋市场竞争愈演愈烈。比如江博士首创“买鞋前,先验脚”,新研发推出“3D智能验脚仪”,为孩子足部发育提供了更精准的保护标准;而泰兰尼斯凭借差异化定位中国高端时尚专业童鞋快速崛起,也构建了脚型测量系统,科学地将产品细化为六个阶段:柔抱鞋、爬站鞋、学步鞋、幼儿鞋、小学生、青少年。

综合来看,在童鞋TOP10品牌中,成人延伸品牌市占率排名更为靠前,在产品研发、渠道资源、品牌影响力等方面具有较强的竞争优势。

不过,泰兰尼斯的快速崛起,也让我们看到童鞋市场面临的新机会。一是中国童鞋市场缺乏高端主力品牌,存在一定的增长空间。一直以来国外品牌占据高端市场,国产绝大多数属中低档,普遍缺乏品牌力。但是这两年,以阿迪达斯为代表的整个国外品牌,在中国市场上呈现出下降的趋势,这对于国内品牌来说也是一个机会点。二是,精细化育儿时代背景下,谁能满足新生代父母对童鞋舒适性、时尚性、个性化的消费需求,谁就抢先占领了用户心智。

2023年童装童鞋行业还有哪些新渠道挖掘新增长?童装童鞋行业还有哪些新变化?4月13-14日,杭州,由母婴行业观察主办的“出路·新渠道大会&增长品类大会”,期待你的到来,一起来探讨!

文章来源:母婴行业观察

版权声明:转载母婴行业观察的原创文章,需注明文章来源以及作者名称。公众号转载请联系开白小助手(微信号:zhangxiaoxian1015)。违规转载法律必究。

扫描二维码,第一时间获取母婴行业的资讯和动态。

从此和母婴行业观察建立直接联系。

本栏目文字内容归myguancha.com所有,任何单位及个人未经许可,不得擅自转载使用。

Copyright © 母婴行业观察 | 京ICP备12043030号-6

参与评论